Bienvenue sur Des Livres Pour Changer de Vie ! Si vous êtes nouveau ici, vous voudrez sans doute recevoir mon livre "Vivre la vie de vos rêves avec votre blog" : cliquez ici pour recevoir le livre gratuitement ! 🙂

Bienvenue à nouveau sur Des Livres Pour Changer de Vie ! Comme ce n'est pas la 1ère fois que vous venez ici, vous voudrez sans doute recevoir mon livre "Vivre la vie de vos rêves avec votre blog" : cliquez ici pour recevoir le livre gratuitement ! 🙂

Apprenez des méthodes et astuces pour devenir un maitre de l’investissement immobilier

Résumé du livre « L’investissement immobilier locatif intelligent » : Maîtriser les techniques d’optimisation de l’investissement immobilier est primordial si on veut bâtir un patrimoine locatif conséquent sur le long terme, créer des revenus passifs, enclencher la croissance et accéder à la liberté financière.

Par Julien Delagrandanne, 2017, 280 pages

Note: Cette chronique est une chronique invitée écrite par Détélina Duteil du blog business-we-like.com où elle partage des conseils pour atteindre la liberté financière en investissant dans l’immobilier.

Chronique du livre « L’investissement immobilier locatif intelligent » de Julien Delagrandanne

Partie A – Les concepts de base

Chapitre A.1 : Le rendement locatif

Il faut faire la distinction entre le rendement locatif brut, net et net net pour savoir exactement ce qui nous reste à la fin de chaque opération.

Prenons l’exemple de M. Dupont qui possède un appartement à Bordeaux dont le loyer est 8 000 € par an charges comprises, dont 500 € de charges annuelles.

-

Calcul de l’investissement initial

-

Le calcul de la rentabilité locative brute

-

Calcul de la rentabilité locative nette de charges

-

Et enfin le calcul de la rentabilité locative nette nette, soit nette d’impôt et de prélèvement sociaux

Pour calculer la rentabilité nette nette de l’appartement de M. Dupont, il faut prendre en considération son taux marginal d’imposition de 30 % et les 1 500 € d’intérêts payés de cette année-là.

Base imposable : 7 500 – 1 800 – 1 500 = 4 200

Prélèvements sociaux = 15,16% x 4 200 = 636

Impôt sur le revenu = 30 % x 4 200 = 1 260

On obtient un résultat final qui est le plus important :

-

Limite du calcul manuel de rendement locatif

Pour être encore plus précis dans nos calculs, il faut prendre également en compte le fait que :

- Les intérêts d’emprunt peuvent évoluer chaque année ;

- Vous pouvez changer de taux d’imposition ;

- Les cash-flows dégagés peuvent être réinvestis ;

- Les dispositifs fiscaux spécifiques changent la donne.

On pourrait conceptualiser le rendement locatif avec le schéma suivant :

Rendement locatif = Taux sans risque + Prime de Risque Marché Immobilier + Prime de Risque bien Visé

Taux sans risque = Taux obtenus avec des produits de placements classiques, type livret A, PEL ou fonds en euros d’assurance vie.

Prime de risque Marché Immobilier = les bénéfices obtenus par le propriétaire suite à ses efforts d’investissement.

Prime de Risque bien Visé : elle est élevée dans des villes peu dynamiques et marginales au centre de Paris.

Chapitre A.2 – L’emplacement, l’emplacement, l’emplacement

L’emplacement dans l’investissement immobilier est primordial. Il existe trois types d’emplacement : la ville, le quartier dans la ville et la situation de l’appartement dans le quartier.

-

La ville

Le premier réflexe est de faire des recherches sur internet sur la ville qui vous intéresse. Rien n‘équivaut cependant la connaissance du terrain : votre environnement proche ou celui de vos racines.

-

Le quartier

Le centre-ville est en général une valeur sûre sauf dans certaines villes où la population aisée a fui vers la périphérie.

Vous pouvez également choisir votre quartier en fonction de la population visée : à proximité d’une université, campus, entreprises ou bien pour son développement : prolongement d’une ligne de métro, construction d’un parc public ou d’une piscine.

Évitez d’investir dans un quartier qui a mauvaise réputation.

Dès que vous aurez choisi un quartier, n’hésitez pas à vous y rendre à différents moments de la journée et de parler aux habitants.

-

L’appartement

La valeur d’un bien est déterminée aussi par d’autres paramètres comme la configuration, les charges de la copropriété, l’étage, la performance énergétique et la présence d’une terrasse ou jardin.

Chapitre A.3 – Economie et marché immobilier

-

Les courbes de l’économiste français Friggit

Elles instaurent une corrélation entre le prix de l’immobilier et le revenu des ménages. Cependant cette logique a été mise à mal à partir des années 2000 où l’immobilier a connu une hausse ininterrompue. En effet, l’économiste n’avait pas pris en compte l’influence des taux de crédit. Or, comme l’immobilier est généralement acheté avec des crédits, ce paramètre influence énormément le résultat final.

-

La théorie du Discount Cash Flow

Elle consiste à calculer la valeur actuelle des revenus futurs d’un actif (entreprise, bien immobilier…). La principale formule à retenir est celle-ci :

-

L’effet de levier

Le crédit a la vertu de créer un effet de levier qui s’exprime de différentes manières :

- Acheter un bien avec l’argent des banques : moins vous mettez d’apport dans un achat, plus grand sera l’effet de levier, d’autant plus que la valeur du bien aura normalement augmenté entre l’achat et la vente ;

- Créer une différence positive entre le rendement de votre investissement et le taux de crédit (vous empruntez à 1 % alors que le bien vous apporte 6 % de rentabilité) ;

- Les revenus passifs des investissements immobiliers peuvent à terme remplacer un salaire de cadre et offrir une retraite anticipée et la liberté.

Il existe différents marchés immobiliers, notamment :

- Les 10 villes les plus peuplées de France ;

- Les 50 villes les plus peuplées de France ;

- La France dans son ensemble ;

- La zone rurale.

Entre 2007 et 2017, les prix ont fortement augmenté en zone 1, plus raisonnablement en zone 2, sont restés stables en zone 3 et ont baissé en zone 4.

-

Le cycle court du marché immobilier : marché de vendeurs ou d’acheteurs

Tout le monde veut acheter au prix le plus bas. Simplement à force d’attendre le bon moment, on peut se retrouver sans rien au bout de plusieurs décennies.

Pour éviter cette situation et mieux négocier votre futur investissement, prenez en compte les sous cycles :

- Le marché de vendeurs : favorable aux vendeurs car ils sont rares ;

- Le marché d’acheteurs : favorable aux acheteurs car ils sont rares.

Les prix de l’immobilier ne sont pas les mêmes en fonction des saisons. Pour calculer cette variation, on peut se baser sur les chiffres de l’INSEE et ajouter les 3 mois entre la signature du compromis et l’acte de vente.

- Janvier à mars : – 0,2 %

- Avril à juin : + 1,8 %

- Juillet à septembre : – 0,2 %

- Octobre à décembre : – 1,4 %

La meilleure période pour acheter se situe entre octobre et décembre car les prix baissent. À l’inverse, le meilleur moment pour vendre son bien se situe entre avril et juin, car les prix montent.

On peut donc conclure qu’il existe une saisonnalité du marché immobilier.

« N’attendez pas avant de faire un investissement immobilier, faites un investissement immobilier puis attendez. » T. Harv Eker

Partie B – Les concepts spécifiques, chers à l’investisseur en immobilier locatif intelligent

Chapitre B.1 – Le cash-flow … positif

-

Comment calcule-t-on le cash-flow ?

Le cash-flow représente ce qui vous reste chaque mois après avoir encaissé le loyer et décaissé toutes les charges.

Cash-flow = Loyer – Ensemble des charges

Si on veut investir intelligemment, il est important que ce cash-flow soit positif. Or, dans les programmes neufs de défiscalisation, on vous demande souvent un effort d’épargne.

-

Pourquoi l’investissement immobilier intelligent implique-t-il un cash-flow positif ?

En effet, il est impératif que le loyer vous paie le crédit, les charges complètes et vous apporte un cash-flow positif. Vous créez ainsi :

- Le confort financier supplémentaire ;

- La protection contre des évènements imprévus : perte d’emploi…;

- Le levier pour enchaîner les investissements ;

- L’enrichissement immédiat plutôt qu’une hypothétique plus-value à la revente.

Quelles sont les techniques pour améliorer le cash-flow ?

- Réduire la mensualité d’emprunt

Il vaut mieux emprunter sur 20 ans plutôt que sur 15 ou 10 ans, car vous aurez de moindres mensualités. D’autant plus qu’aujourd’hui le taux d’emprunt est aux alentours de 2 %. Évitez tout de même d’emprunter sur 25 ans car la part du capital remboursée les premières années est minime.

- Fixer un loyer intéressant

Il vous incombe de trouver le moyen pour rendre votre bien attractif et optimiser le loyer.

- Réduire la fiscalité et les prélèvements sociaux

Plusieurs possibilités s’offrent à vous : faire des travaux en déficit foncier, se placer en régime Cosse ancien en nu ou en Loueur de Meublé Non Professionnel (LMNP).

C’est ce que l’auteur appelle un rendement entrepreneurial.

-

Quand la théorie économique rejoint l’investissement immobilier

La formule qui nous permet de calculer le prix auquel on peut acheter une entreprise en bourse est la suivante :

Prix payé = cash-flow * X (plus le risque est faible, plus X est élevé)

Pour illustrer cette formule, on peut comparer 2 biens dans le même quartier, à surface identique, sauf que le 1er a des charges de copropriété plus lourdes. Il est logique dans ce cas-là que son prix soit moins élevé.

Chapitre B.2 – Le rendement entrepreneurial

-

Concepts de rendement nominal et de rendement entrepreneurial

Pour améliorer le cash-flow, il faut améliorer le rendement locatif en ajoutant un travail supplémentaire de l’investisseur appelé le « rendement entrepreneurial ». Ce concept est repris par Thomas Piketty dans son livre « Le capital au XXIe siècle ».

Cette règle s’applique également à l’immobilier locatif. Pour avoir un rendement supérieur à 5 %, il est indispensable de fournir un travail au-delà du simple placement du capital.

-

Stratégies pour ajouter du rendement entrepreneurial à votre rendement immobilier locatif nominal

- Acheter des appartements avec travaux dans de grandes agglomérations dynamiques : rendement brut amélioré + déduction fiscale ;

- Acheter des appartements en zone rurale à fort rendement : rendement immédiat important, mais absence de valorisation du bien à long temps ;

- Ou encore acheter du Pinel en mode « non-pigeon » : acheter un terrain et construire sa maison pour être soi-même le maître d’ouvrage. Le but est d’éviter les intermédiaires qui empochent au final l’équivalent des déductions fiscales.

Au lieu de chercher de l’optimisation fiscale par l’achat de biens neufs, il vaut mieux se concentrer sur de l’ancien qui offre de meilleures possibilités par les dispositifs de déduction fiscale.

Il est bien évident qu’il faut suivre l’évolution de la fiscalité au moment où vous voulez investir.

Voici 3 pistes pour améliorer votre rendement dans l’ancien :

- Réalisation de travaux déductibles : ils sont déductibles de vos revenus fonciers ou bien s’il y a dépassement, de votre revenu global dans la limite de 10 700 € (déficit foncier) ;

- Location en régime Cosse ancien pour les biens loués en nu : vous bénéficiez, sous certaines conditions, d’un abattement fiscal en échange d’un engagement de plafonnement de loyer. Ce régime est cumulable avec le déficit foncier ;

- Location sous le régime de Loueur en Meublé Non Professionnel (LMNP) : vous bénéficiez d’un amortissement comptable du bien. Inconvénients : meubler le bien, faire appel à un comptable, vous êtes assujetti à la cotisation foncière des entreprises (CFE).

Plus vous êtes sur des projets ambitieux, plus votre rendement est élevé et moins vous êtes serein. A l’inverse, si vous êtes sur de petits projets ou vous déléguez la gestion de votre bien, votre sérénité est très élevée.

Le temps est notre allié en tant qu’investisseur. Plus on commence tôt, mieux c’est. Il vaut mieux mettre 10 % d’apport et acter un achat plutôt que de chercher pendant 10 ans celui qui sera avec 0 apport.

Chapitre B.3 – La maîtrise des risques

-

Le prix : regarder vers le bas plutôt que le haut

L’investisseur intelligent regarde le prix actuel et ne se base pas sur des futures augmentations hypothétiques. Son but est d’acheter le bien en dessous de sa vraie valeur et il s’assure ainsi une marge de sécurité.

-

Avoir un plan B en cas d’évènements extérieurs

Quand on se lance dans la location, il faut prévoir des aléas : la demande n’est pas la même durant toute la période du crédit (20 ans). Chiffrez un plan B pour s’assurer que dans tous les cas de figure, votre projet reste rentable.

Certains investisseurs adoptent la méthode d’acheter des immeubles de rapport dans des zones où les locataires sont des bénéficiaires de la CAF. Que se passera-t-il si demain les pouvoirs publics diminuent les allocations logement ?

Comme vous n’êtes pas en mesure d’influencer la règlementation, prévoyez toujours un plan B.

-

Demande locative sur 20 ans

Il est important de limiter la vacance locative car ce sont les locataires qui vont payer votre bien. Pour cela, il faut s’assurer qu’il y a de la demande là où vous investissez et surtout que cette demande sera au rendez-vous les 20 prochaines années de votre crédit.

Lecture complémentaire sur l’investissement immobilier : Dans Adieu Patron, Romain Caillet partage sa méthode d’investissement immobilier qui a fait de lui un rentier avant lage de 30 ans.

Partie C – La préparation : Établir sa stratégie

Pour réussir, commencez par la fin, ayez déjà en tête la vision de là où vous souhaitez aller. (« Les 7 habitudes de ceux qui réalisent tout ce qu’ils entreprennent » de Stephen Covey).

Chapitre C.1 – Choisir son marché

-

Grande métropole ou petite ville ?

Ce qui prime avant de vous poser cette question est d’éviter la vacance locative. Pour cela, vous avez plusieurs possibilités :

- Étude macroéconomique de la ville sur internet (site INSEE …) ;

- Offre très qualitative ;

- Différenciation de la concurrence.

Globalement dans les grandes villes, vous achetez du patrimonial (le prix du bien reste stable, voire est en hausse) alors que dans les petites villes vous pouvez atteindre parfois une excellente rentabilité même si sa valeur globale baisse sur le long terme.

Les pouvoirs publics classent les villes en différentes zones en fonction de l’équilibre entre l’offre et la demande locative.

-

L’avantage de choisir un secteur près de chez vous

Connaître une ville bien n’est pas la même chose que de l’étudier à travers les statistiques de l’INSEE. Vous n’y trouverez pas la qualité des biens sans parler de la facilité de faire des visites et d’être réactif.

Pour arriver à acheter un bien en dessous du prix du marché, il faut être capable de faire une estimation précise et de proposer une offre rapidement. Les bonnes affaires ne restent pas longtemps en vente.

Investir près de chez vous vous permet de créer un réseau :

- L’agent immobilier est susceptible de vous rappeler si d’autres biens similaires sont mis à la vente ;

- Les artisans sont capables de prendre en charge les petits et les grands travaux ;

- La possibilité de gérer directement les locataires, ce qui augmentera votre rentabilité.

Dans ce cas, vous êtes obligé d’investir ailleurs. Si vous habitez à Paris où l’immobilier est très cher, explorez des villes de banlieue ou des villes de province faciles d’accès par le TGV ou en voiture.

« Toute personne qui fait un investissement immobilier bien sélectionné dans une partie croissante d’une communauté prospère adopte la méthode la plus sûre pour devenir indépendante, car l’investissement immobilier est la base de la richesse. » Théodore Roosevelt

Chapitre C.2 – Connaître son marché et choisir le type de bien visé

-

Connaître le prix du marché choisi

Commencez par regarder régulièrement les annonces et multipliez les visites des biens susceptibles de vous intéresser.

Généralement, le prix affiché n’est pas celui auquel le bien se vend. Il existe un outil peu connu des investisseurs qui vous donne le prix d’une transaction exacte. Il s’agit du service Patrim des impôts auquel vous avez accès, une fois connecté à votre espace personnel sur impôts.gouv.fr.

Vous pouvez alors rechercher des biens similaires à celui qui vous intéressent.

Il est utile de savoir que le nombre de recherches est limité à 50 par trimestre et que ce service s’adresse uniquement à des particuliers.

-

Connaître la demande locative d’un marché choisi

Au-delà des renseignements pris auprès des agents immobiliers ou les sites d’annonces, la seule manière de savoir avec certitude s’il y a une demande locative est de passer une fausse annonce. Publiez une annonce similaire au bien que vous convoitez et vous aurez plus d’éléments sur la demande locative.

-

Le T3, presque jamais rentable ?

Le T3 s’achète cher car il y a une forte demande de la part des primo-accédants et des divorcés. Dans ce contexte, vous ne pouvez pas faire baisser le prix.

De plus, les T3 sont rarement sous-optimisés comparativement aux T1 ou T2 où on peut parfois rajouter une chambre.

Chapitre C.3 – Le financement

-

Aller voir son banquier et soigner la relation avec lui

Avant d’investir, il est recommandé d’aller voir votre banquier pour connaitre votre capacité d’emprunt. Vos comptes doivent être impeccables surtout si vous avez de faibles revenus : solder les crédits à la consommation, ne soyez pas à découvert les derniers mois et constituez une épargne.

Le mieux est d’obtenir une simulation de prêt pour avoir plus de poids auprès du vendeur.

La meilleure durée d’emprunt est de 20 ans dans un contexte de taux historiquement bas. Par ailleurs, l’assurance emprunteur est déterminante car elle constitue près de 40% du crédit.

Négociez bien votre délégation de l’assurance emprunteur même si vous devez prendre un petit produit d’épargne ou lâchez sur les pénalités de remboursement anticipé.

Il est important d’établir une relation de confiance avec votre banquier surtout si vous comptez faire plusieurs investissements.

-

Taux fixe ou taux variable ?

Le taux fixe est plus avantageux que le taux variable dans tous les cas de figure :

- Si les taux baissent, vous pouvez renégocier votre crédit car les conditions de renégociation sont plutôt clémentes ;

- Si les taux augmentent et que votre taux est inférieur au taux nominal de l’économie, votre crédit sera partiellement remboursé par l’inflation.

Contrairement à ce qu’on peut penser, l’idéal n’est pas de prendre la durée la plus courte pour avoir un taux moins élevé et rembourser le crédit au plus vite. Ceux qui vous recommandent cette méthode ont probablement investi il y a 20 ans quand les prix étaient bas et les taux élevés.

Dans le contexte actuel, il faut dégager un cash-flow positif pour pouvoir enchaîner les investissements. Pour atteindre cet objectif, on est obligé d’augmenter la durée d’emprunt.

Aujourd’hui, la meilleure durée d’emprunt avec des taux de 2 % est clairement 20 ans ! Même ceux qui auront un changement de vie à l’horizon de 20 ans et ont hâte de rembourser le crédit peuvent arriver au même résultat en achetant 2 appartements et en vendant l’un des deux au bout de 10 ans.

Le cash-flow positif vous assure une épargne de précaution pour faire face aux aléas de la vie.

-

Financement à 100 % et 110 %

Le financement à 100 % de la banque correspond à un achat hors frais de notaire. Celui à 110 % vous finance l’intégralité de l’achat y compris les frais de notaire.

Décrocher un financement à 110 % n’est pas chose aisée. Voici les deux stratégies de l’auteur :

- Dire à la banque que vous avez acheté en dessous du prix du marché et en cas de revente, le bien partira plus cher que 110 % du prix négocié ;

- Présenter des devis de travaux gonflés lorsqu’il s’agit de petits montants (ne pas utiliser cette méthode si la banque débloque les montants de travaux sur facture).

L’hypothèque est une garantie traditionnelle au coût élevé (taxe de publicité foncière + frais d’enregistrement au bureau des hypothèques).

L’inscription en privilège de deniers est une garantie qui concerne uniquement les biens anciens. Elle est plus abordable car il n’y a pas de taxe de publicité foncière.

Les sociétés de cautionnement ont été créées par les banques pour réduire les frais de garantie.

-

Faire appel à un courtier

Il est judicieux d’aller voir d’abord votre banque avant de faire appel à un courtier. Si l’offre de la banque ne vous satisfait pas, vous pouvez passer par un courtier qui a la capacité d’appuyer votre dossier auprès d’une autre banque. Ensuite vous pouvez faire jouer la concurrence et présenter à votre banque les simulations obtenues pour lui laisser une chance de s’aligner.

Le plus important est de trouver un banquier qui comprend votre logique d’investisseur et qui vous suit sur le long terme.

-

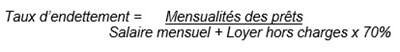

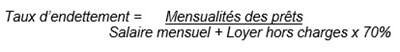

Deux méthodes de calcul du taux d’endettement par les banques

Le seuil maximal d’endettement de 33 % pourrait être dépassé si vous avez des revenus significatifs ou un patrimoine important. Votre reste à vivre (vous dépensez moins de ce que vous gagnez) + le cash-flow positif de vos investissements immobiliers pourraient changer la donne.

Voici deux méthodes de calcul du taux d’endettement :

- La première est « la méthode de la non-compensation » (utilisée par les banques):

- La deuxième est appelée « compensation des revenus » :

Si vous avez un cash-flow positif, avec le calcul de la méthode de compensation votre taux d’endettement augmentera faiblement.

Certaines banques n’utilisent que la première méthode, d’autres ne réservent la seconde qu’aux clients ayant fait leurs preuves.

Si vous voulez multiplier les investissements, il faudra trouver une banque susceptible d’appliquer la méthode de compensation.

-

Dossier professionnel

La meilleure stratégie pour décrocher le financement est de présenter un dossier très professionnel.

Les banquiers traitent énormément de demandes de crédit en très peu de temps. Si vous voulez que le vôtre retienne leur attention, faites un business plan avec des hypothèses retenues, des résultats net net, du cash-flow pour chaque année fiscale en plus d’une situation complète du patrimoine.

Pour en savoir plus, vous pouvez lire l’article : Monter un dossier de financement irrésistible

-

Jongler avec plusieurs banques

Si vous devenez un serial investisseur, vous aurez besoin de jongler avec plusieurs banques. Les établissements bancaires ont souvent un crédit maximum pour une personne. Dès que vous aurez atteint la limite de votre banque, vous serez obligé d’aller prospecter ailleurs. La grande qualité dans ce parcours de combattant est la persévérance.

Quand vos revenus locatifs dépasseront vos revenus classiques, vous serez considéré comme un professionnel de l’immobilier et vos projets seront financés différemment.

-

Différé d’amortissement : utile en cas de travaux importants

En cas de travaux importants dans votre future location, vous pouvez demander à votre banquier un différé d’amortissement d’un an. Pendant cette période, vous ne paierez que les intérêts du crédit, ce qui vous laissera le temps de finir les travaux et de mettre votre bien en location.

-

Crédit in fine : la fausse bonne idée !

Ce genre de crédit est proposé aux personnes qui paient beaucoup d’impôts : vous payez uniquement les intérêts fiscalement déductibles et vous remboursez l’ensemble du crédit à la fin. La banque vous demandera en contrepartie de bloquer une somme importante sur un contrat d’assurance-vie et des cash-flows réguliers pour que ce capital puisse rembourser à la fin la totalité du crédit.

Ce type de crédit a deux inconvénients : l’assurance-vie est placée sur des fonds en euros qui connaissent les dernières années des baisses tout en immobilisant vos placements.

-

D’autres stratégies

La meilleure manière de gagner la confiance du banquier est de lui prouver que vos hypothèses s’avèrent justes, voire pessimistes et tous les mois vous rentrez plus de cash-flow que promis.

Les banques adorent les profils qui rentrent dans les cases (CDI, 3 derniers bilans pour les créateurs d’entreprises…). Mais que faire si vous êtes un profil atypique ?

Dans ce cas, faites valoir d’autres atouts : patrimoine important, épargne, co-emprunteur ou caution en CDI. Soyez persévérant et ne baissez pas les bras au premier refus. Vous pouvez toujours aller voir plusieurs banques ou différentes agences.

Gardez à l’esprit qu’un prêt pour un investissement locatif vous coûte moins cher qu’un prêt pour votre résidence principale car vous pouvez déduire les intérêts de vos impôts.

Autre lecture recommandée au sujet de l’investissement immobilier : Dans son célèbre livre Père riche père pauvre, Robert Kiyosaki révèle sa méthode d’investissement immobilier qui en a fait un multi millionnaire.

VIDÉO IMMOBILIER : Comment cette Montréalaise s’est construit un portfolio de plusieurs millions de dollars

Semblables aux méthodes proposées dans le livre L’investissement immobilier locatif intelligent, une spéialiste en investissements immobiliers présente comment elle est ne vie que des ses revenues de rentière 🙂 :

Partie D – La mise en pratique

Chapitre D.1 – Trouver la bonne affaire

-

Identifier la bonne affaire

La base est la méthode des comparables : acheter un bien en dessous du prix du marché après avoir fait une étude comparative. Attention toutefois de comparer ce qui est comparable : deux appartements avec la même superficie ne sont pas comparables si l’un d’entre eux est mal agencé ou comporte de charges de copropriété très élevées.

Une bonne affaire ressemble à une ville qui aura enlevé tous les panneaux qui mènent vers elle. Alors, comment la trouver ?

- Utilisez la saisonnalité du marché : pour un achat, être actif à l’automne ;

- Identifiez les vendeurs pressés : ils se trahissent par un indice « urgent, cause mutation, prix à négocier, agence s’abstenir » ;

- Visez les annonces qui restent longtemps et qui subissent des baisses consécutives : vous pourrez trouver sur certains sites, l’historique de chaque annonce ;

- Faites une offre d’achat pour un bien qui n’est pas à vendre ;

- Trouvez le potentiel d’un bien que les autres ne voient pas : mal agencé, espaces sous- exploités, combles ou dépendances aménageables

Pour en savoir plus, vous pouvez lire l’article : Comment trouver une bonne affaire en immobilier.

Chapitre D.2 – La visite et la décision

-

La visite

Lorsque vous avez un rendez-vous pour une visite, essayez de faire un repérage préalable du quartier. Vous seriez ainsi préparé à aller vite si l’affaire est vraiment intéressante. Lors de la visite, repérez quelles sont les sources d’optimisation, sa particularité et ses défauts (corrigibles ou rédhibitoires).

Faites un beau produit durable car la population s’embourgeoise au fil du temps.

-

Évitez les pièges et les vices cachés

La meilleure façon de s’assurer contre les mauvaises surprises est de regarder ce qui ne se voit pas (trappes, gaines techniques) et d’avoir sa check-list de questions à poser. Voici un exemple non exhaustif :

- Environnement du bien ;

- Informations sur l’immeuble et les charges ;

- Isolation, insonorisation et humidité ;

- État du sol et des murs ;

- Électricité, travaux à prévoir ;

- Cave, parking.

Vous pouvez aussi avoir des informations précieuses en parlant aux occupants de l’immeuble, une fois la visite terminée.

-

Les calculs

Avant toute décision, faites vos calculs.

Vu la multiplicité des paramètres et la complexité des régimes fiscaux à prendre en compte, il faut utiliser un logiciel de calcul automatique que vous trouverez sur le site rendement locatif. Il existe une version gratuite et une version premium.

-

Les experts

Il est important de se faire accompagner sur les gros projets par un expert capable de juger la viabilité du projet.

Faites appel à votre notaire pour le compromis de vente. C’est la seule façon d’être sûr que vos intérêts seront défendus et en général, vous n’aurez pas de surcoût.

Notez que vous disposez de 10 jours de délai de rétractation en tant que particulier pour l’achat d’un logement.

Chapitre D.3 – Négocier la bonne affaire

En immobilier, tout le monde connaît le refrain « une bonne affaire se fait à l’achat ». La négociation est une étape primordiale pour le succès de votre projet.

Soit vous êtes à l’aise avec cet exercice, soit vous ne l’êtes pas et dans ce cas-là, résonnez en « équivalent salaires ». Cela vous aidera à franchir le pas pour négocier.

L’autre technique est de faire parler le vendeur pour évaluer le potentiel de négociation.

Les astuces de négociation

- Faites une offre limitée dans le temps ;

- Montrez que vous avez les moyens d’acheter et que votre offre est solide ;

- Argumentez votre prix ;

- N’abattez pas toutes vos cartes ;

- Dialoguez avec un particulier (laissez-le donner un 2ème prix, utilisez le silence)

- Dialoguez avec un agent immobilier (demandez une remise sur les frais d’agence si le mandat n’est pas exclusif)

- Basez-vous sur des transactions similaires

- Ne donnez pas tout de suite votre prix maximum

- Entraînez-vous à négocier des objets avant d’attaquer les appartements

Entraînez-vous à Négocier le prix d’un bien immobilier avec cet article.

Chapitre D.4 – Trouver des sources de rendement entrepreneurial

Comment optimiser le potentiel de votre bien et trouver des sources de rendement supérieur ?

-

Faire des travaux

La première technique pour valoriser un bien est de faire des travaux : soit vous avez de faibles revenus et vous les faites vous-mêmes soit vous engagez un artisan de confiance pour déléguer les travaux. Tout dépend quel est votre taux horaire. En achetant un bien avec travaux, vous activez deux leviers de richesse en même temps :

La première technique pour valoriser un bien est de faire des travaux : soit vous avez de faibles revenus et vous les faites vous-mêmes soit vous engagez un artisan de confiance pour déléguer les travaux. Tout dépend quel est votre taux horaire. En achetant un bien avec travaux, vous activez deux leviers de richesse en même temps :

- Baisse du prix d’achat grâce aux travaux ;

- Déduction du budget travaux de vos revenus.

Vous pouvez également ajouter un objet de confort qui vous aura coûté par exemple 300 € mais qui vous permettra d’augmenter le loyer de 10 €/mois. Plus le temps passe, plus vous êtes gagnant.

-

Augmenter le rendement entrepreneurial

L’augmentation du loyer est la 1ère source d’augmentation du rendement entrepreneurial.

Si vous faites de la location nue, passez en location meublée. Vous pouvez acheter des meubles modernes et solides dans des magasins de meubles avec un bon rapport qualité-prix, ce qui vous coûtera environ 3 000 € pour un T2.

Pensez aussi à optimiser la configuration de l’appartement (rajouter une chambre, abattre un mur, aménager des combles, créer une mezzanine).

Cependant, pour obtenir de meilleurs résultats, il faut vous investir davantage :

- Acheter un immeuble et le rénover ;

- Acheter un grand T4 et le diviser en deux T2 (vérifier que le règlement de la copropriété autorise la division).

Pour ces travaux d’envergure, confiez le chantier à un maître d’oeuvre qui dispose d’une liste d’artisans de tout corps de métier. Gardez toutefois le contrôle et la validation des travaux après chaque grande étape. Imposez une date limite du chantier avec des pénalités de retard.

-

Optimiser l’exploitation et la fiscalité

Plusieurs pistes s’offrent à vous :

- Exploitez votre bien en location courte durée ou en colocation (renseignez-vous sur la réglementation en vigueur le moment venu car elle évolue sans cesse). Préparez un plan B au cas où la demande locative est amenée à évoluer ;

- Anticipez l’optimisation fiscale avant de louer votre bien.

Chapitre D.5 – Optimiser la fiscalité de l’exploitation

L’auteur du livre L’investissement immobilier locatif intelligent prend la précaution de signaler que ce chapitre a été écrit à la lumière des lois en vigueur fin 2017. Il est évident que vous devez vous renseigner sur la réglementation au moment de votre investissement.

-

Leviers d’optimisation fiscale de l’exploitation en location nue

1. Le déficit foncier

Le déficit foncier s’applique pour location nue au régime réel. Vos loyers sont déclarés en revenus et l’ensemble de vos charges réelles (intérêts d’emprunt, taxe foncière, travaux, assurance, frais de location…) vient s’amputer sur le loyer. Si le résultat est positif, vous le déclarez en bénéfice foncier, s’il est négatif, vous obtenez un déficit foncier.

Il s’imputera d’abord sur vos revenus fonciers préexistants, puis sur votre revenu global l’année où le déficit déductible atteint la limite de 10 700 €.

Il faut savoir s’il faut attendre 3 ans après le dernier déficit imputé pour changer de régime sous peine de voir vos déficits réintégrés rétroactivement à vos revenus.

2. La loi Cosse ancien

La loi Cosse prévoit des avantages fiscaux aux propriétaires en échange de leur engagement de louer leur bien à des prix très abordables. Plus les loyers seront bas et le bien situé dans une zone tendue (A, A. Bis, B1, B2), plus les avantages fiscaux seront importants (de 15 % à 70 % de déduction pour une location classique, 85 % si le bien est loué via une agence ou association agréée).

Cet avantage fiscal est cumulable avec d’autres aides ou primes de l’ANAH par exemple en cas de rénovation.

Ce dispositif s’applique pour les logements récents ou anciens, non meublés, avec ou sans travaux, affectés à l’habitation principale du locataire.

Le propriétaire doit signer une convention avec l’ANAH pour 6 ans sans travaux et 9 ans avec aides aux travaux. Ce dispositif est applicable à toutes les conventions conclues jusqu’au 31 décembre 2019.

Il est important de savoir que le déficit foncier est cumulable avec la loi Cosse ancien.

-

Leviers d’optimisation fiscale de l’exploitation en location meublée

Il y a deux régimes fiscaux qui s’applique à la location meublée :

- Le régime micro-BIC : abattement de 50 % sur vos loyers => plafonné à un certain niveau de revenus.

- Le régime au réel simplifié : déduction de vos charges réelles + amortissement du bien de vos revenus.

Malgré des éléments contraignants (frais comptables, paiement de la cotisation foncière des entreprises, budget ameublement), ce régime est très intéressant pour les investisseurs.

-

Résumé de la stratégie d’optimisation fiscale

- Choisir le type d’optimisation en fonction du type d’appartement (T2, T3 meublé ou nu, en zone tendue ou pas) ;

- Bien connaître les lois pour utiliser les astuces (séparer le parking, déduction de l’amortissement du bien) ;

- Mettre dans l’annonce de location les contraintes (location nue ou meublée, date de début de la location, plafond de ressources : Cosse ancien) ;

- Utiliser un logiciel de calculs automatiques.

Chapitre D.6 – Mettre le bien en location

1. Louer en direct ou via une agence

La première méthode vous coûtera en temps et en énergie. La deuxième vous coûtera les frais d’agence mais vous épargnera des efforts. Cependant, l’agence ne se préoccupe pas du feeling avec le locataire, le turnover est un avantage pour elle et le jour où vous aurez de gros problèmes avec vos locataires, vous ne pourrez pas vous appuyer entièrement sur l’agence.

2. Rédiger une annonce qui fait mouche

- Mettre une photo de la pièce principale, prise en journée et en hauteur (ce qui donne une impression d’espace) ;

- Rédiger un texte complet et vendeur ;

- Faire ressortir dans le titre un élément différenciant de la concurrence (avec parking, sans frais d’agence, calme sur rue).

3. Loyer et effet coup de coeur

- Fixer un loyer en fonction de la concurrence (toute augmentation doit être justifiée : loi ALUR) ;

- Créer le coup de coeur avec le home staging.

Chapitre D.7 – Choisir et gérer ses locataires

L’impayé de loyers est le premier frein des personnes pour se lancer dans l’immobilier. La probabilité d’impayé est variable selon la zone urbaine, la durée de location et la situation professionnelle du locataire.

-

Le choix des locataires

A ce stade, vous aurez deux impératifs : choisir un locataire qui paie son loyer et qui ne dégrade pas le bien.

1. Premier tri

L’auteur recommande de ne laisser au début qu’une adresse mail pour les candidats intéressés car cela vous permet de faire des recherches sur Google avant de les rencontrer. Certains bailleurs fonctionnent toutefois à l’ancienne et préfèrent établir le premier contact au téléphone. À vous de choisir votre méthode.

2. Deuxième tri

Il se fait au moment de la visite. Programmez des visites individuelles et instaurez une atmosphère détendue. Le but est d’essayer de cerner sa personnalité et de le faire parler pour savoir combien de temps il compte rester. Soyez très clair dès le début :

- Rassurez-le sur votre honnêteté (pas de simulation de dégradation à l’état des lieux de sortie) ;

- Fixez les règles (paiement du loyer en temps et en heures) ;

- Renseignez-vous s’il a des animaux domestiques.

3. Choix final

Lors des visites, vous demanderez les documents justificatifs constituant le dossier :

- Justificatif d’identité ;

- Un justificatif de domicile ;

- Justificatif de revenus : 3 derniers bulletins de salaire ;

- Caution solidaire (facultative) ;

- Dernier avis d’imposition ;

- Nom, adresse et contact du dernier propriétaire + justificatif de paiement du dernier loyer ;

Pour renforcer la vérification, vous pouvez :

- Vérifier l’authenticité de son avis d’imposition ;

- Appeler le service des ressources humaines pour s’assurer qu’il soit en poste ;

- Appeler son ancien propriétaire.

L’auteur demande aussi un chèque de caution pour « acter la réservation » à la signature du bail, et une attestation d’assurance à la remise des clés.

4. Rédaction du bail et gestion des locataires

Pour trouver un modèle de bail, vous avez deux options. Vous pouvez utiliser :

- Soit un exemplaire gratuit sur internet ;

- Soit un modèle payant (Éditions Tissot) => il présente l’avantage d’être à jour juridiquement et de vous fournir tous les papiers comme la caution solidaire.

La gestion des locataires est avant tout une relation commerciale :

- Une relance amiable par mail au bout de 10 jours, en cas d’impayé ;

- Faites appel à votre artisan, en cas de problème dans l’appartement ;

- Un geste de fidélisation : ne pas augmenter son loyer à cause de l’inflation pour le remercier de sa discrétion et respect.

4. Que faire en cas d’impayé

Tout d’abord, choisissez bien votre locataire pour que cela n’arrive pas. Cependant, en cas d’impayé voici la procédure à appliquer :

- Envoyez un mail de relance au bout de 10 jours ; si rien ne change =>

- Appelez-le pour comprendre s’il a de réelles difficultés, auquel cas proposez-lui un échéancier ;

- Envoyez une lettre recommandée avec accusé de réception pour confirmer le règlement à l’amiable du litige ; si l’échéancier n’est pas respecté =>

- Envoyez-lui un commandement de payer par voie d’huissier visant la clause résolutoire du bail ; si rien ne change =>

- Saisie du tribunal pour viser la résolution du bail.

Partie E – Pièges à éviter et exemples de stratégies

Chapitre E.1 – Les pièges à éviter

-

Programmes neufs via un promoteur

Les dispositifs de défiscalisation dans le neuf (Scellier, Robien, Duflot, Pinel etc.) sont un piège à éviter. Pourquoi ?

- Ils vous proposent d’un côté une réduction d’impôts mais, de l’autre, ils vous créent des revenus qui vont vous générer de nouveaux impôts ;

- Le prix des programmes neufs est très élevé, de ce fait, le rendement locatif faible et le cash-flow inatteignable => on est dans un effort d’épargne ;

- La probabilité de revendre le bien au même prix au bout de 9 ans est très faible.

En résumé, la réduction d’impôt que vous espérez finit dans la poche du promoteur. Pour que ces dispositifs soient intéressants, supprimez l’intermédiaire : acheter un terrain et faites construire votre maison par un constructeur.

Autres types d’investissements à pièges

- Résidences services avec bail commercial ;

Il s’agit de résidences service étudiant, d’Ehpad, de résidences de tourisme ou d’affaires. Leur rendement est faible (4 %), les charges sont élevées et la gestion du bien dépend d’un exploitant avec tous les aléas que cela comporte.

- Appartement dans un grand immeuble à charges élevées ;

- Résidence secondaire occupée de temps en temps et louer quelques mois de l’année ;

Ces loyers compenseront au mieux vos charges courantes hors emprunt.

- Immeuble de rapport acheté occupé intégralement par des personnes dont les loyers sont payés par la CAF

Que se passera-t-il le jour où le gouvernement décidera de diminuer les aides au logement ?

- Grosse opération dès le premier investissement ;

- Achat d’appartement sans aucune visite (DOM-TOM, vendu sur plan) ;

- Appartement bas de gamme avec défauts non corrigibles.

La peur de se lancer arrive en première position. Il existe beaucoup de personnes qui sont extrêmement bien documentées mais ne se lancent jamais. Or, la pratique vaut mille fois plus que la théorie.

Pensez à toujours vous renseigner à la source en cas d’interrogation sur un problème particulier : (PLU, BOFIP – Bulletin officiel des finances publiques-impôts).

Vérifiez les informations que le vendeur ou l’agent immobilier vous donne (taxe foncière, frais de copropriété).

Ne réduisez pas votre capacité d’emprunt avec des mensualités trop élevées pour votre résidence principale.

Conclusion sur “L’investissement immobilier locatif intelligent” de Julien Delagrandanne

Dans cet ouvrage, Julien Delagrandanne partage les principales méthodes pour devenir un investisseur intelligent avec une vraie stratégie de croissance sur le long terme. Il accompagne le lecteur sur tout le processus d’investissement : recherche de la bonne affaire, négociation, achat, choix du type de location, optimisation fiscale, travaux, mise en location et gestion des locataires.

Sa volonté est de nous démontrer comment faire partie d’une élite d’investisseurs qui utilisent le système pour enclencher une spirale vertueuse et acquérir tôt ou tard la liberté financière.

Les nombreux exemples inspirés de son expérience apportent un éclairage supplémentaire à ses propos. Il met en garde également contre des pièges courants ou des erreurs fatales qui peuvent mettre fin à l’ambition de celui qui se lance dans cette aventure.

À mon avis, certains chapitres méritent d’être synthétisés pour une meilleure compréhension des idées phares. Par moments, on a l’impression d’être dans une discussion libre avec l’auteur.

Par ailleurs, il s’adresse uniquement à ceux qui sont déjà prêts à passer à l’action. Or, il y a beaucoup de personnes qui sont bloquées par la peur de l’échec et ne font rien malgré leurs efforts de se former et d’apprendre. Julien Delagrandanne s’adresse brièvement à cette population dans la conclusion de L’investissement immobilier locatif intelligent après avoir consacré tout l’ouvrage aux investisseurs convaincus.

En conclusion, je dirais que c’est un livre très complet pour des gens avisés : un vrai guide pratique et pragmatique de bonnes stratégies pour réussir et devenir visionnaire dans ses investissements immobiliers.

L’audace, la stratégie de long terme, la maîtrise du processus et la détermination sont des qualités indispensables pour celui qui se lance aujourd’hui et qui vise la réussite et la liberté financière.

Points forts et points faibles du livre

Points forts du livre L’investissement immobilier locatif intelligent :

- Panorama complet des différentes stratégies d’investissement immobilier

- Tous les chapitres sont illustrés par des exemples concrets

- L’investissement immobilier locatif intelligent s’inspire de l’expérience de l’auteur

- L’ouvrage est écrit de façon pédagogique et s’adresse à un public avisé

- Guide pratique de l’investisseur intelligent

Points faibles du livre L’investissement immobilier locatif intelligent :

- Le langage n’est pas toujours adapté à l’écrit

- L’abondance d’exemples alourdit les propos de l’auteur

- L’information n’est pas toujours bien hiérarchisée

La note de Détélina Duteil du blog business-we-like.com :

Le petit guide pratique du livre L’investissement immobilier locatif intelligent de Julien Delagrandanne

Stratégies pour ajouter du rendement entrepreneurial à votre rendement immobilier locatif nominal :

- Acheter des appartements avec travaux dans de grandes agglomérations dynamiques : rendement brut amélioré + déduction fiscale ;

- Acheter des appartements en zone rurale à fort rendement : rendement immédiat important, mais, absence de valorisation du bien à long temps ;

- Ou encore acheter du Pinel en mode « non-pigeon » : acheter un terrain et construire sa maison pour être soi-même le maître d’ouvrage. Le but est d’éviter les intermédiaires qui empochent au final l’équivalent des déductions fiscales.

Foire Aux Questions (FAQ) du livre L’investissement immobilier locatif intelligent de Julien Delagrandanne

1. Comment le public a accueilli le livre L’investissement immobilier locatif intelligent de Julien Delagrandanne ?

Ce livre a connu un grand succès auprès du public, ce qui lui a valu son classement parmi les meilleures ventes d’Amazon.

2. Quel fut l’impact du livre L’investissement immobilier locatif intelligent de Julien Delagrandanne ?

Ce livre a permis à une multitude de personnes de comprendre les avantages et inconvénients des styles d’investissements.

3. À qui s’adresse le livre L’investissement immobilier locatif intelligent de Julien Delagrandanne ?

Ce livre s’adresse à toute personne qui désire investir dans l’immobilier.

4. Quels sont les différents types d’emplacement immobilier ?

Il existe trois types d’emplacement : la ville, le quartier dans la ville et la situation de l’appartement dans le quartier.

5. Quelles sont les techniques pour améliorer le cash-flow ?

Réduire la mensualité d’emprunt, fixer un loyer intéressant et réduire la fiscalité et les prélèvements sociaux.

Les astuces de négociation vs le choix final des locataires

| Les astuces de négociation | Le choix final des locataires |

| Faites une offre limitée dans le temps ; | Justificatif d’identité ; |

| Montrez que vous avez les moyens d’acheter et que votre offre est solide ; | Un justificatif de domicile ; |

| Argumentez votre prix ; | Justificatif de revenus : 3 derniers bulletins de salaire ; |

| N’abattez pas toutes vos cartes ; | Caution solidaire (facultative) ; |

| Dialoguez avec un particulier (laissez-le donner un 2ᵉ prix, utilisez le silence) | Dernier avis d’imposition ; |

Qui est Julien Delagrandanne ?

Après son best-seller L’investissement Immobilier Locatif Intelligent, très bien accueilli par la presse, Julien Delagrandanne propose à nouveau un ouvrage différent de ceux qui occupent habituellement le marché des livres consacrés à l’immobilier. Ce recueil d’exercices pratiques, truffé de conseils tirés de l’expérience réelle, est un complément idéal à la théorie structurée et aux exemples concrets qu’il a brillamment enseignés dans L’investissement Immobilier Locatif Intelligent.

Avez-vous lu le livre “L’investissement immobilier locatif intelligent” de Julien Delagrandanne ? Combien le notez – vous ?

Visitez Amazon afin de lire plus de commentaires sur le livre “L’investissement immobilier locatif intelligent”

Visitez Amazon et achetez le livre “L’investissement immobilier locatif intelligent” :

Détélina Duteil du blog business-we-like.com

Je suis investisseur immobilier depuis plus de 15 ans.

J’ai lu ce livre il y a quelque temps et je considère que c’est un ouvrage de référence sur l’investissement immobilier.

On sent que l’auteur a une grande expérience du terrain et j’ai pris plaisir à lire se bons conseils que je partage aussi sur le sujet de l’investissement.

Il y pleins d’astuces issus du terrain et de l’expérience. Ce livre a beaucoup de valeur !

Bonjour Eric, Je suis tout à fait d’accord avec vous. C’est un véritable guide pratique où on sent le vécu de l’auteur. On partage les mêmes valeurs 🙂

Merci pour cet article très informatif et très exhaustif.

A lire avec attention !!

Merci pour cet article très informatif et très exhaustif.

A lire avec attention !!

Bonjour,

Avez vous prévu d’écrire d’autres articles sur le même sujet?

Je vous remercie

Article très intéressant sur l’investissement locatif. C’est vrai qu’il est parfois difficile de faire le bon choix, et ce livre me semble assez complet d’après ce que laisse entrevoir l’article !

Merci pour vos top conseils. Investir dans l’immobilier nécessiteune grande préparation préalable.